Дешёвая распродажа или «Роснефть» в жертву бюджету

В феврале на совещании Владимира Путина с членами правительства России было принято принципиальное решение о продаже части государственной доли в компании «Роснефть» — одном из ценнейших нефтегазовых активов страны. Ожидается, что в частные руки уже в 2016 году будут переданы 19,5% активов корпорации. В настоящее время в собственности российского государства находятся 69,5% «Роснефти», ещё 19,75% владеет британская BP.

От продажи акций государство ожидает выручить 490 млрд рублей, заявили в Минфине РФ. Полученные средства будут проведены через материнский «Роснефтегаз» в качестве дивидендов, то есть получат статус прямых бюджетных поступлений. По словам министра финансов Антона Силуанова, эти доходы, возможно, пустят на замещение затрат резервного фонда страны. При этом правительство сохранит контроль над капиталом компании, оставив за собой основной пакет активов.

Неподходящий момент на рынке

После появления информации о планах властей отдать в частные руки «Роснефть» значительная часть экспертов пришла к выводу о том, что момент для этого был выбран крайне неподходящий, поскольку активы компании сейчас оцениваются гораздо ниже, чем их реальная стоимость.

Это частично признали и в руководстве корпорации. Хотя в целом топ-менеджеры «Роснефти» согласились с необходимостью отчуждения активов, сам президент компании Игорь Сечин заявил, что эффективная приватизация возможна только при стоимости нефти не ниже $100 за баррель. Пронедра ранее писали, что, по словам Сечина, продажа активов компании будет выгодной только при высоких ценах на нефть.

Тем не менее, глава компании смирился с тем, что момент для приватизации был выбран, исходя из других обстоятельств, и в первую очередь, ввиду критической необходимости пополнить истощённую российскую казну. Ещё несколько месяцев назад Сечин заявил о недопустимости продажи активов компании, поскольку текущие рыночные цены активов крайне несправедливы.

Раскритиковали планы правительства и независимые политики. Особенно ярким было замечание, которое высказал лидер КПРФ Геннадий Зюганов. Он сравнил грядущую большую приватизацию с процессами отчуждения государственной собственности в ельцинские времена. В девяностые годы полтысячи российских предприятий, активы которых оценивались в $200 млрд, были проданы всего за $7 млрд.

Зюганов отметил, что бюджетные планы правительства изначально предусматривали продажу в 2016 году государственных компаний на общую сумму 33 млрд рублей. Тем не менее, были внесены коррективы и кабмин объявил, что собирается реализовать активы стоимостью уже 1 трлн рублей. Говоря в том числе и о «Роснефти», политик отметил, что котировки акций данной компании высоки, однако решение о продаже почему-то принято в момент максимального спада рыночной стоимости ценных бумаг.

Потери от продажи «Роснефти» в долларах

Итак, что потеряет государство в результате срочной приватизации, перекладывая на язык цифр? В ходе первичного размещения акций, которое состоялось в 2006 году, ценные бумаги компании продавались по $7,55 за штуку, в 2013 году их цена выросла до $8,12. Сейчас акции «Роснефти» торгуются на бирже Лондона по $3,31. Минфин России готов продать акции по $3,45.

В Центре исследований постиндустриального общества полагают, что продаваемый пакет «Роснефти» оценивается в $5,7 млрд (по другим оценкам — $7,5 млрд), хотя ещё три года назад российская компания только за активы ТНК-BP заплатила $54,5 млрд. Сейчас производственные мощности последней обеспечивают треть от объёма добычи. Таким образом, комбинация с приватизацией автоматически нанесёт ущерб компании, исчисляемый десятками миллиардов долларов.

Вариант решения данного вопроса попытался предложить министр финансов Антон Силуанов. Он заявил о возможности выпустить на весь приватизируемый пакет облигации, цена которых будет дороже рыночной. Стоимость облигаций в перспективе вырастет. Срок обращения таких ценных бумаг составит от трёх до пяти лет.

За этот период нормализуется ценовая ситуация на нефтяном рынке и владелец облигаций получит достойную компенсацию. Тем не менее, и такой вариант приватизации подвергается критике экспертов. На фоне возможного сохранения санкций, а также низкой стоимости сырья улучшение ситуации вряд ли будет возможным.

В любом случае, инвестиционная привлекательность российских нефтяных активов невысока не только вследствие рыночных причин. В условиях международной напряжённости инвестирование в российскую экономику в глазах участников рынка является рискованным предприятием.

Тем не менее, наверняка покупателей будет достаточно, поскольку компания по-прежнему является интересным активом, однако для их привлечения придётся максимально снижать и без того невысокую цену. Для инвесторов международная политика является лишним козырем для того, чтобы потребовать ещё больше сбросить стоимость «Роснефти».

Инвесторы, кроме всего прочего, не уверены и в том, что в России в достаточной степени развиты правовые институты и защищено право собственности. Это, в свою очередь, также является фактором удешевления активов, предлагаемых к продаже. С учётом всех негативных составляющих, которые непременно будут сопровождать приватизацию «Роснефти», возникает вопрос о целесообразности реализации этого решения в настоящее время.

Средство защиты от неэффективного менеджмента

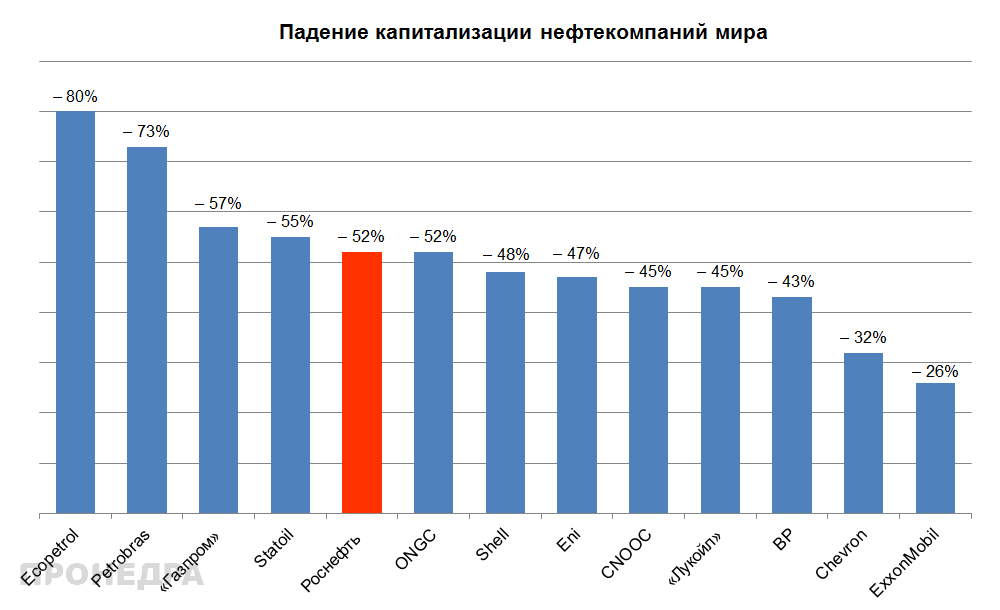

Независимые сторонники продажи активов утверждают, что капитализация «Роснефти» за последнее время рухнула на 52%, что является серьёзным провалом по сравнению с другими мировыми гигантами нефтедобычи. Ситуация требует срочной смены менеджмента, что в итоге может быть достигнуто проведением приватизации.

Тем не менее, данное утверждение является спорным по своей сути по двум причинам. В частности, сравниваются предприятия, работающие в разных условиях. Западные компании имеют неограниченный доступ к кредитованию, их оборот составляют стабильные национальные валюты, предприятия не находятся под международными санкциями.

Кроме того, следует в первую очередь обратить внимание на конкретную статистику, а не на заявления, не подкреплённые цифрами. Падение капитализации той же компании BP составило 43%, Shell — 48%, Chevron — 32%, ExxonMobil — 26%. Итальянский нефтегазовый гигант Eni в условиях кризиса рынка потерял 47% капитализации, а норвежская компания Statoil — 55%.

В крупных компаниях развивающихся стран ситуация складывается и того хуже: колумбийская Ecopetrol — удешевление на 80%, Petrobras (Бразилия) — 73%, ONGC (Индия) — 52%, CNOOC (Китай) — 45%. Российские «Газпром» и «Лукойл» продемонстрировали снижение капитализации на 57% и 45% соответственно.

Таким образом, падение стоимости компании, вполне вероятно, происходит в рамках глобальных процессов и не является результатом неудачного менеджмента «Роснефти», но следствием реальной ситуации, сложившейся на отраслевом рынке. Следовательно, необходимость улучшения системы управления «Роснефтью» не может приводиться как весомый аргумент в пользу её срочной приватизации.

Последнее слово против приватизации

Очевидно, что причина продажи кроется не в желании улучшить эффективность работы отрасли и не заключить выгодную для государства сделку, отчуждая, по сути, бесценный актив. Причина лишь одна, и она не скрывается: в бюджете нет денег. Вероятно, ситуация в мае 2015 года была иной. Напомним, тогда вопрос продажи активов компании был ещё открыт.

Решит ли бюджетные проблемы страны поступление полутриллиона рублей — это вопрос неоднозначный. Сам факт того, что данные средства пойдут на пополнение дефицита казны, средства которой полностью расходуются, но не в капитальные вложения и развитие экономики, рано или поздно поставит Россию перед фактом — нефтяные активы фактически проданы по дешёвке, а выручка от сделки «проедена» без остатка.

пронедра.ру